| Параметр | Характеристика |

| Налоговая ставка | 13% для резидентов, 30% для нерезидентов |

| Налоговый период | Календарный год |

| Объект налогообложения | Доходы, полученные на территории РФ |

- Заработная плата

- Доходы от аренды имущества

- Доходы от продажи имущества

- Дивиденды

- Проценты по вкладам

- Государственные пособия

- Пенсии

- Компенсационные выплаты

- Алименты

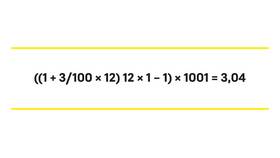

НДФЛ = (Налоговая база - Налоговые вычеты) × Налоговая ставка

| Показатель | Сумма (руб.) |

| Заработная плата | 50 000 |

| Стандартный вычет | 1 400 |

| Налоговая база | 48 600 |

| НДФЛ (13%) | 6 318 |

| Тип вычета | Максимальная сумма |

| Стандартный (на детей) | 3 000 руб. на третьего ребенка |

| Социальный | 120 000 руб. в год |

| Имущественный | 2 000 000 руб. при покупке жилья |

- Сбор необходимых документов

- Подача заявления работодателю или в ИФНС

- Ожидание проверки документов

- Получение вычета

- Удержание налога работодателем

- Перечисление не позднее дня выплаты дохода

- Предоставление справки 2-НДФЛ

- Самостоятельный расчет налога

- Уплата авансовых платежей

- Подача декларации 3-НДФЛ до 30 апреля

- Окончательный расчет до 15 июля

| Нарушение | Санкция |

| Неуплата налога | Штраф 20% от суммы |

| Просрочка платежа | Пеня 1/300 ставки ЦБ за каждый день |

| Непредставление декларации | Штраф 5% от суммы за каждый месяц |

Правильное начисление и своевременная уплата НДФЛ позволяют избежать штрафных санкций и проблем с налоговыми органами. Знание механизма расчета налога помогает оптимизировать налоговую нагрузку законными способами.